Nvidia: 새로운 문제 대두

요약

- 엔비디아의 주가는 현재까지 110% 반등했지만 상승세가 더 이어지지는 않을 것으로 보인다.

- 그 주식은 앞으로 며칠, 몇 주 동안 하락할 수 있는 역풍을 맞고 있다.

- 투자자들은 어떤 새로운 긴 포지션을 시작하기 전에 잠시 기다리기를 원할 수 있다.

게티 이미지를 통한 선드리 사진/iStock 편집

엔비디아(NVDA)의 주가는 현재까지 110% 상승했으며 투자자들은 이 주가가 더 이상 반등할 여지가 있는지 궁금해하고 있다. Bulls는 성장률이 상승하고 반도체 부족이 지속되고 있는 것이 후폭풍으로 작용하기 때문에 동사가 매력적인 구매 기회를 얻을 수 있다고 믿고 있다. 그러나 매력적인 투자 논문이긴 하지만, 그것은 단기적으로 주가를 잠재적으로 제압할 수 있는 새롭게 부상하는 위험 요인을 고려하지 않는다. 모두 자세히 살펴보자.

환상적인 성장 이야기

NVIDIA의 성장 궤적이 최근 몇 년 동안 절대적으로 눈부셨음을 먼저 말씀드리고자 한다. 그 회사의 최고 경영자들은 몇 번이고 성장의 주머니를 파악하고 그들의 계획에 흠잡을 데 없이 실행해 왔으며, 이것은 그 회사의 맹렬한 성공의 주요 동력이 되어 왔다. NVIDIA는 지난 20분기 중 18개 분기 동안 Street의 매출 추정치에서 1위를 차지했는데, 이는 반도체 산업에서 보기 드문 일이다.

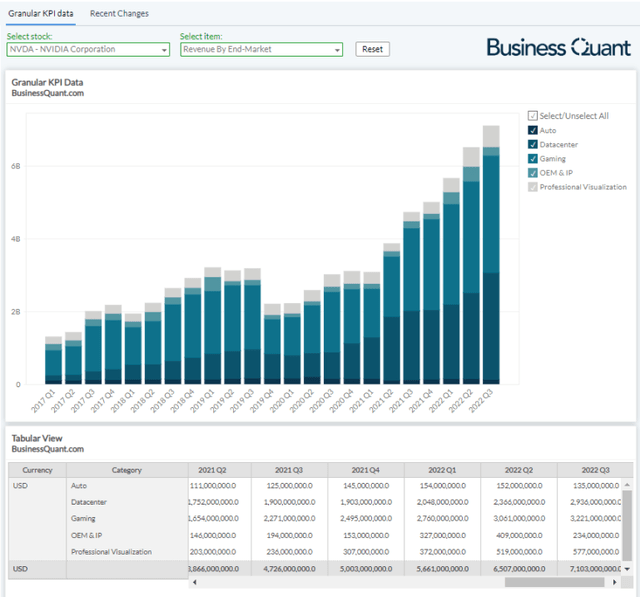

보다 중요한 것은 아래 도표는 엔비디아가 지난 12분기 중 11개 분기 동안 주기적인 성장세를 보이지 않고 순차적인 수익 증가를 기록했다는 점을 강조한다. 정말 흥미로운 것은 그 반도체 회사가 매 분기가 지날 때마다 거의 모든 보고 가능한 부문에서 지속적으로 매출을 증가시켜 왔다는 점이다. 이러한 다양성은 NVIDIA의 성장 모멘텀을 훨씬 더 지속가능하게 만들고, 집중 위험을 줄이며, 내 의견으로는 정말 칭찬할 가치가 있다.

(출처: BusinessQuant.com, 회사 파일)

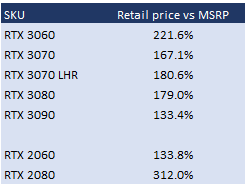

NVIDIA의 성장 모멘텀이 언제 둔화되기 시작할지는 사실 알 수 없다. 수익 면에서 가장 큰 부문인 게임 부문은 자체 산업의 뒷바람을 겪고 있기 때문이다. 현재 진행 중인 반도체 부족과 암호화폐 채굴의 행복감 덕분에 엔비디아의 RTX 30과 RTX 20시리즈 GPU는 제시가격보다 훨씬 높은 수준에서 소매되고 있다. 애널리스트와 기업 경영진은 당초 2022년 1분기까지 반도체 부족이 완화될 것으로 예상했지만 이 전망치는 2023년으로 점차 옮겨가는 분위기다. 판매가격 부풀리기의 장기화는 적어도 GPU 가격이 정상화될 때까지 NVIDIA의 마진 증가와 수익 증대로 이상적으로 해석되어야 한다.

(Amazon.com의 소매 가격을 사용하여 작성자가 컴파일)

이밖에 GPU 산업은 2021~2028년 연평균 33.2%의 성장률을 보일 것으로 전망됐다. 이는 NVIDIA의 게임 부문은 물론 회사가 실행에 실패하거나 경쟁업체들을 따라잡지 않는 한 향후 몇 년 동안 계속해서 높은 비율로 성장할 것임을 시사한다. 하지만 논제를 논의한 후, 이제 현 수준에서 NVIDIA에 대한 투자와 관련된 위험 요인에 주목해 봅시다.

더 폴아웃 온 ARM

엔비디아는 지난해 9월 반도체 디자이너 ARM 홀딩스를 400억달러에 인수하겠다는 의사를 밝히면서 반도체 공간에 충격을 안겼다. ARM 기반 CPU 아키텍처는 이미 퀄컴(NASDAQ:QCOM) 스냅드래곤, 미디어의 형태로 스마트폰 공간을 지배하고 있다.Teks(OTCPK:MDTKF) Helio, 삼성(OTC:SSNLF) Exynos 및 Apple 제품(NASDAQ:AAPL) 다른 인기 브랜드 중 A 시리즈 칩. ARM은 지난해 애플 M1 맥북스(M1 MacBooks)와 함께 개인용 컴퓨팅 공간에도 진출했으며 데이터센터 공간에서도 의미 있는 기반을 갖기 위해 노력하고 있다.

인수합병으로 엔비디아는 빠르게 성장하는 이 회사의 자랑스러운 주인이 될 것이다. NVIDIA는 기존 데이터 센터 제품을 ARM 기반 하드웨어 가속기와 결합하거나 그 반대로 ARM 기반 서버를 상업적 성공으로 만들 수 있다. 아니면 엔비디아의 그래픽 IP를 이용해 새로운 브랜드로 모바일 칩 공간에 진입할 수도 있다. 이 공동기업은 적어도 데이터센터 분야에서 인텔(Intec)에 심각한 자금난을 안겨줬을 수도 있고, 세계적인 반도체 지배를 위한 이러한 거대한 계획들은 분석가들이 작년에 그들의 가격 추정치를 빠르게 올리도록 자극했다.

2021년 12월로 빠르게 진척되어 그 거래는 심각한 장애물에 부딪혔다. 유럽연합(EU)과 미국 전역의 규제당국은 바이아웃 후 공동체가 우주에서 미래 혁신을 제한하고 국가 안보 위협을 제시하며 경쟁을 위협할 수 있을 정도로 거대하고 유비쿼터스화 될 것이라고 아우성치고 있다. 유럽연합(EU) 규제당국이 리스크 평가를 위해 인수제안에 대한 공식 조사에 착수하는 가운데, 미국에 본부를 둔 연방무역위원회는 엔비디아를 상대로 이 거래를 저지하기 위해 노골적으로 소송을 제기하고 있다. 이 거래는 중국에서도 막힐 수 있다.

NVIDIA의 야심 찬 ARM 인수는 실현 가능성이 낮기 때문에, 나는 분석가들이 향후 며칠과 몇 주 안에 이 칩 메이커에 대한 재무 예측과 가격 예측을 완화시킬 것이라고 주장한다. 이는 주가 하락의 형태로 나타날 수 있으며 투자자들의 강세 심리에 타격을 줄 수밖에 없다.

가치평가 리스크

엔비디아 주주들의 또 다른 위험요인은 현재 거품평가에 있다. 우리는 최근 몇 주 동안 이 문제의 징후가 나타나는 것을 보았다. 엔비디아는 한 달 전 3분기 실적 보고서에서 스트릿의 매출과 EPS 추정치를 앞질렀고 경영진은 4분기 실적에 고무적인 전망을 내놓았지만 이후 주가는 8% 하락했다. 이는 엔비디아의 주가가 완벽을 기하기 위해 가격이 책정되고, 향후 회사의 성장세도 이미 상당 부분 가격이 책정되어 있음을 시사한다.

논쟁에 객관성을 가져 올 수 있는 몇 가지 자료들을 살펴보자.

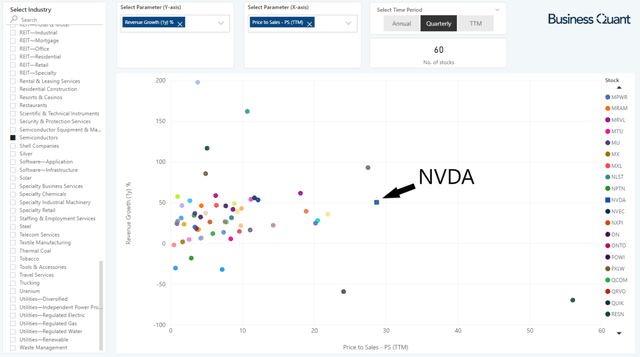

아래 차트의 Y축은 미국 증시에 상장된 60개 반도체 주식의 매출 증가를 나타낸다. 한편, X축은 동일한 세트의 기업에 대해 Price-to-Sales 배수를 나타낸다. 이상적으로 성장 추구는 높은 수익 증가율과 업계 표준에 의한 중간 평가 배수를 나타내므로 차트의 왼쪽 상단 모서리에 그들의 주식을 배치하기를 원할 것이다. 그러나 엔비디아는 그렇지 않다. 그것의 성장률은 다른 반도체 주식의 광범위한 분포와 일치하지만 그 주식은 그것의 또래 그룹과 비교했을 때 가파른 프리미엄으로 거래된다.

(출처: BusinessQuant.com)

이것은 독자와 투자자들이 그렇게 가파른 프리미엄으로 거래되지 않는 다른 고성장 반도체 종목을 탐험하도록 장려할 것이다. 또는 결정적으로 엔비디아에 매입하려는 투자자들은 주가가 다른 일부 고성장 반도체 주식과 동등하게 가격이 책정될 때까지 주가가 조금 더 수정되기를 기다리기를 원할 수 있다.

클로징 씽즈

NVIDIA는 의심할 여지없이 그것의 우주에서 기술 선도자일 뿐 아니라 빠르게 성장하는 기업이기도 하다. 그러나 위대한 기업들이 항상 위대한 투자 기회와 동일시하는 것은 아니다. NVIDIA의 경우, NVIDIA의 지분은 현재 수준에서 향후 성장세에 있어 과대평가되고 가격 책정되고 있는 것으로 보인다. 따라서 장기간의 시간적 지평이 있는 성장추구 투자자들은 주식의 이름을 사들이기 전에 주식의 시정을 조금 더 기다리는 것을 원할 수 있다. 그러나 이 글은 주식의 단절을 요구하는 것으로 해석되어서는 안 된다. 행운을 빈다!

'경제' 카테고리의 다른 글

| AMD Vs. Intel: 내가 AMD에 대해 잘못 알고 있었다. (0) | 2021.12.25 |

|---|---|

| SoFi 기술: 이는 명백한 거품 가치 평가 (0) | 2021.12.24 |

| NIO: 점점 우스꽝스러워지고 있다 (0) | 2021.12.22 |

| 소파이 주가 전망 :: 미국주식 SoFi 향후 분석 (0) | 2021.12.21 |

| 감성이 말해주는 것: 이 시장을 이해하려고 노력하는 행운을 빈다. (0) | 2021.12.20 |